发布日期:2024-07-28 14:04 点击次数:183

【投资要点】

①2023年营收再创新高!这家光伏玻璃行业龙头去年业绩报喜,主营业务产销两旺,今年国内外产能投放加速,机构看好未来有望率先受益于行业供需改善,上调公司盈利预测。

②受益于光伏多线切割机市占率提升,这家光伏设备公司去年业绩续增,作为国内稀缺8英寸SiC切磨抛装备供应商,订单有望随下游客户需求增加,机构预计今年净利润有望翻倍!

国金证券再次覆盖福莱特,维持公司“买入”评级

3月26日,国金证券发布研报再次覆盖福莱特(601865.SH),维持“买入”评级。

公开资料显示,公司主营业务是各种玻璃产品的生产和销售。主要产品包括光伏玻璃、浮法玻璃、工程玻璃和家居玻璃,公司是光伏玻璃龙头企业。

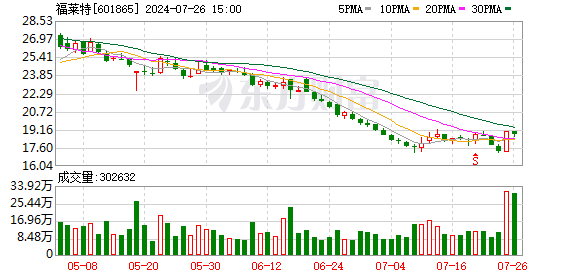

二级市场来看,3月27日收盘,福莱特上涨1.39%,报收29.13元/股;近30个交易日(2月7日—3月27日)以来涨超56%。

(图源:同花顺iFinD)

① 去年净利润稳增,光伏玻璃产销两旺

昨日,福莱特发布2023年年度报告。报告显示,受益于新增产能释放和光伏行业蓬勃发展,营业收入再创新高。

财报显示,2023年公司实现营业收入215.2亿元。同比增长39.21%;实现归母净利润27.6亿元,同比增长30.0%。据同花顺iFinD数据,公司2023年盈利水平符合机构此前预期。

受到玻璃供给过剩及组件排产压力的影响,2023年玻璃价格大幅下降导致公司盈利能力同比出现显著下滑,其中光伏玻璃毛利率为22.45%,处于历史相对低位。

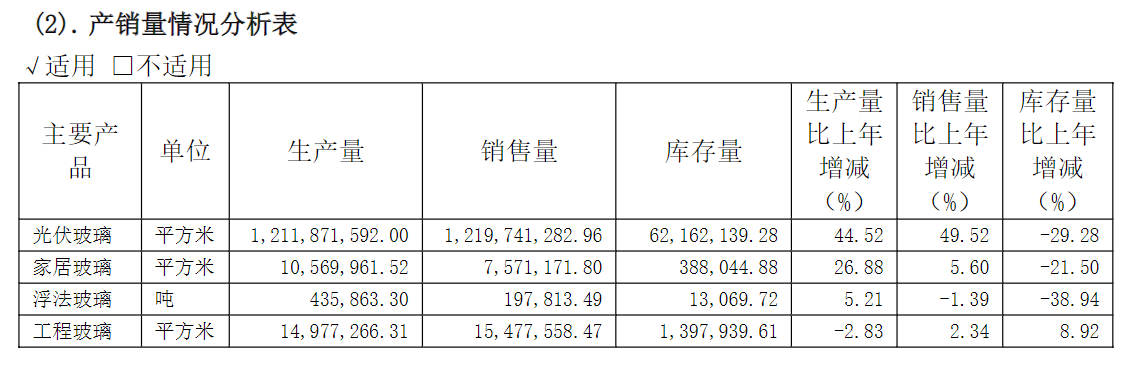

但国金证券指出,公司作为龙头企业仍表现出强α属性,根据财报公司全年产销率高达101%,同比提升4个百分比,年底库存0.6亿平,同比下降29.28%,库存始终保持行业较低水平。

其中,光伏玻璃作为公司营收大头,2023年保持营收势头、产销两旺,营收同比增长43.82%,产销分别较上年增超40%。

(图源:福莱特2023年财报)

② 未来产能投放加速,客户资源优势显著

国金证券指出,2024年公司产能有望延续快速增长,叠加头部客户资源将放大公司龙头优势。

国内新投产能今年预计点火运营。根据公司年报披露,截至2023年底总产能为20600万吨/天。公司计划2024年新投产能安徽四期项目和南通项目日融化量9600吨/天,较去年同期增加8400吨/天,有望大幅增加公司今明年出货量。

同时,公司布局全球扩产,计划在印度尼西亚投资建设2座日融化量1600吨/天的光伏玻璃窑炉,以满足不同国家地区对光伏玻璃的需求。

客户资源方面,福莱特2023年报显示,公司已与多个全球知名光伏组件厂商建立了长期合作关系,如隆基绿能、晶科能源、东方日升、晶澳科技、正泰新能等。除光伏玻璃客户外,公司与家居玻璃客户亦建立并维持长期业务关系,已成为宜家全球供应链的供应商。

③ 行业供需或改善,公司盈利有望超预期

近年来,我国光伏新增装机量不断增长,行业快速扩张。国家能源局数据显示,2024年前2月光伏新增装机36.7GW,同比大增80.3%。下游需求旺盛带动光伏玻璃库存持续下降,据卓创资讯,截至3月21日光伏玻璃库存环比下降7.4%。

多家机构近期发布研报预计,未来光伏玻璃供需有望改善:

中信证券指出,在光伏装机需求和组件排产超预期带动下,光伏玻璃行业库存快速下降,供需趋于紧张,后续有望受益于成本回落和价格上涨,迎来盈利量利齐升。

中金公司认为,光伏玻璃是光伏产业链中的优质赛道,行业供需格局向好,供给受政策限制持续放缓;行业格局稳定,两家龙头公司盈利显著领先其他厂商,竞争优势能够维持;价格有望上涨带动盈利改善,单月若组件排产大幅提升,光伏玻璃或将供应紧缺。

(图源:中金公司)

国金证券表示,2024年玻璃供需有望继续保持略微偏紧态势,同时考虑到成本端纯碱价格较高位已大幅下降,预计公司全年盈利能力有望超预期。

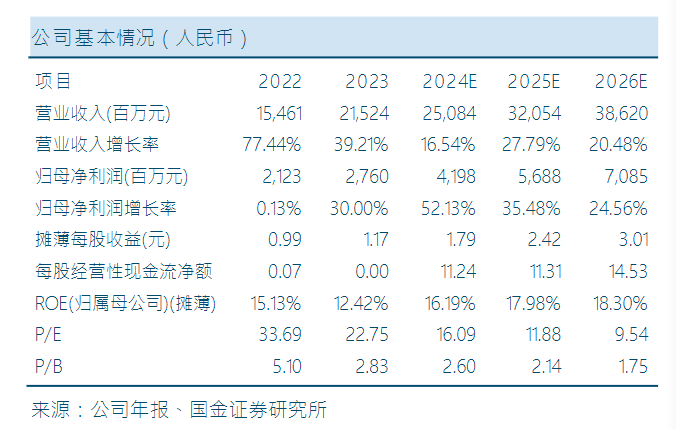

业绩预测

国金证券上调公司未来盈利预测,预计2024—2026年公司实现营收250.84/320.54/386.20亿元,同比增长16.54%/27.79%/20.48%;实现归母净利润41.98/56.88/70.85亿元,同比增长52.13%/35.48%/24.56%。

(图源:国金证券)

国金证券还提示了光伏玻璃需求增长不及预期、公司产能建设进度不及预期、成本大幅波动等风险因素。

天风证券再次覆盖宇晶股份,维持公司“买入”评级

3月26日,天风证券发布公司年报点评报告再次覆盖宇晶股份(002943.SZ),维持公司“买入”评级。天风证券曾于2月29日首次覆盖并给予“买入”评级。

公开资料显示,公司主要从事高精度系列平面研磨抛光机、多线切割机等电子工业专用设备的研制开发、生产及销售等。公司产品应用于消费电子、汽车工业、新材料、仪器仪表、太阳能光伏等领域,是国内线切割和研磨抛光设备研发生产领域的领先企业之一。

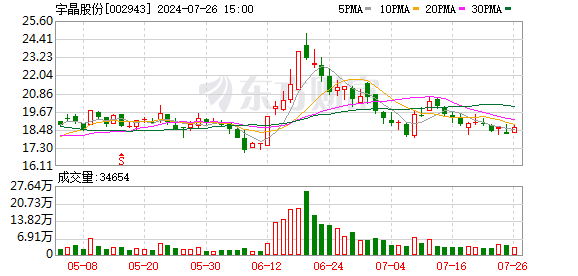

二级市场表现上,截至3月27日,宇晶股份近30个交易日(2月7日—3月27日)涨超50%,今日报收24.83元/股。

(图源:同花顺iFinD)

① 光伏多线切割机市占率大幅提升,2023年业绩续增

3月25日,宇晶股份发布2023年年度报告,实现营收13.04亿元,同比增长62.19%;实现归母净利润1.13亿元,同比增长16.19%;实现扣非归母净利润1.01亿元,同比增长110.38%。

公司公告显示,报告期内,公司2023年新推出的多线切割机产品具有自动化程度高、满足行业细线化需求、产品性能稳定性高等领先优势,获得下游客户认可,使得多线切割机产品订单大幅增长。高精密数控切、磨、抛设备实现营业收入较上年同期增长57.28%。

② 国内稀缺8英寸SiC切磨抛装备供应商,在手订单充足

在碳中和趋势下,SiC(碳化硅)凭借优良的物理特性有望在国内新能源汽车、光伏、风电、工控等领域中持续渗透,对第一代半导体和第二代半导体实现一定程度的替代。Yole数据预计,2028年SiC功率器件市场规模接近90亿美元,主要下游应用结构为汽车和工业应用,占比分别为74%和14%。

(图源:天风证券)

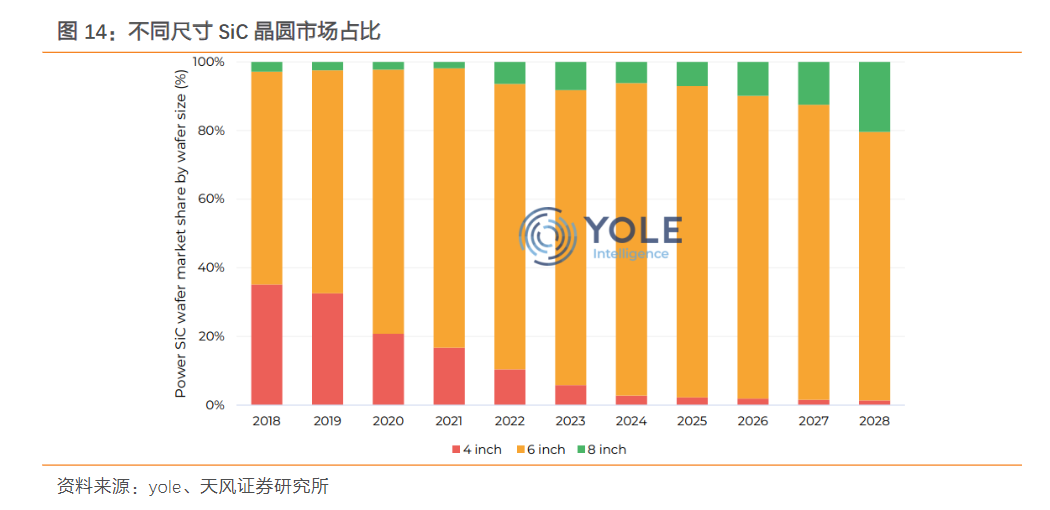

天风证券指出,2023年国内SiC厂商积极扩产,SiC 6英寸向8英寸转移带动SiC加工设备需求,预计8英寸的产品市占率将从2023年年底的不到2%提升至2026年的15%左右。

公司作为国内稀缺8英寸SiC切磨抛装备供应商,6到8英寸SiC切磨抛设备已实现批量销售,2023年累计销售额超2.2亿元,客户资源包括南砂晶圆、山东大学、中电化合物、东尼电子、合盛硅业、中电二所、三安光电。

随着下游客户对8英寸碳化硅衬底材料需求的增加,有望获得更多的订单,为公司业务增长与利润增长提供了新的增长点。据天风证券梳理,截至2023Q3,公司合同负债金额为2.76亿元,同比增长165%,环比增长55%,在手订单充足,为公司业绩释放和未来成长提供有力支撑。

业绩预测

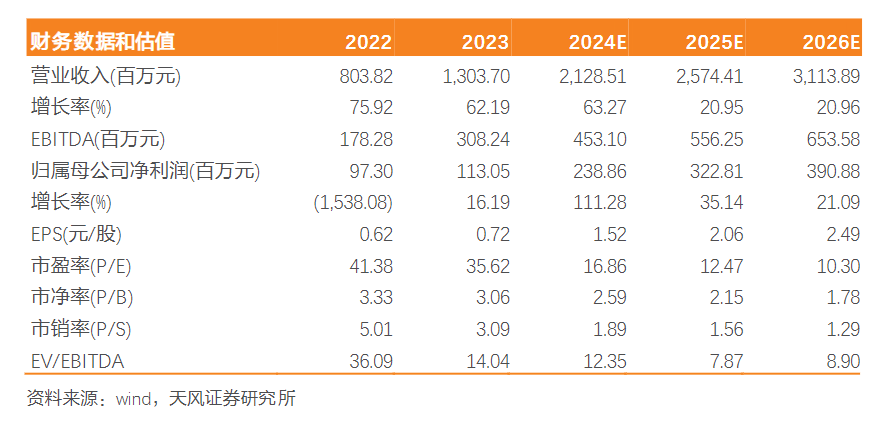

天风证券预计,2024—2026年公司实现营收21.29 /25.74/31.14亿元,同比增长63.27%/20.95%/20.96%;实现归母净利润为2.4/3.2/3.9亿元,同比增长111.28%/35.14%/21.09%。

(图源:天风证券)

天风证券还提示了光伏行业景气度不及预期、SiC应用渗透率不及预期、客户导入进展不及预期、订单收入确认不及预期、股价波动较大等风险因素。

(本文信息不构成任何投资建议巢湖股票配资,刊载内容来自持牌证券机构,不代表平台观点,请投资人独立判断和决策。)